原创 秦小明 秦小明 题图:美原油06合约价格走势。来源:文华财经,小明研究

题图:美原油06合约价格走势。来源:文华财经,小明研究

1

今天投资圈被中行原油宝多头投资者抄底失败倒欠银行钱的事情炸了锅。

事件大致的情况是:

有部分前期看多原油价格的投资者,通过中国银行的原油宝产品投资国际油价。这部分投资者在他们认为的低价“抄底”。而后,在4月20日晚,美国原油05合约出现负值结算价后,这部分投资者不但亏掉了本金,还面临倒欠银行钱的情况。

“倒欠”是怎么一个机制呢?很简单,比如你花100块钱投资一个产品,这个产品的价格就是100块。后来该产品的价格大幅下跌,跌到了0,这时你的账户投资就亏光,也跟着变为0。这是绝大部分投资者,能思考到的极限。

然而,如果这个产品的价格继续下跌,跌到了-100比如,那么你持有的这个产品,就值-100,换句话说,你就倒欠100块。这种直观的算术还是非常好理解的。人们感到疑惑的,只是因为现实世界当中,商品的价格跌到负数,是非常罕见的。

但在此次美原油交易中,我们已经解释了,由于高额的存储成本,如果你买它进入交割,将耗费巨大的交易成本来接货,这种交易成本就包括了仓储和运输等成本以及你倒掉的话面临的环保罚款成本。负数价格,即是这些成本的体现。

有部分前期看多原油价格的投资者,通过中国银行的原油宝产品投资国际油价。这部分投资者在他们认为的低价“抄底”。而后,在4月20日晚,美国原油05合约出现负值结算价后,这部分投资者不但亏掉了本金,还面临倒欠银行钱的情况。

“倒欠”是怎么一个机制呢?很简单,比如你花100块钱投资一个产品,这个产品的价格就是100块。后来该产品的价格大幅下跌,跌到了0,这时你的账户投资就亏光,也跟着变为0。这是绝大部分投资者,能思考到的极限。

然而,如果这个产品的价格继续下跌,跌到了-100比如,那么你持有的这个产品,就值-100,换句话说,你就倒欠100块。这种直观的算术还是非常好理解的。人们感到疑惑的,只是因为现实世界当中,商品的价格跌到负数,是非常罕见的。

但在此次美原油交易中,我们已经解释了,由于高额的存储成本,如果你买它进入交割,将耗费巨大的交易成本来接货,这种交易成本就包括了仓储和运输等成本以及你倒掉的话面临的环保罚款成本。负数价格,即是这些成本的体现。

换句话说,你如果手头有油,你免费送人还不行,因为人家要运输和存储,这是很难的事情当下来看。因此你得补贴给交易对手,对手才可能接货。这就是负数价格的含义。

2

其实,在金融市场里,尤其是在期货交易当中,倒欠经纪商钱,也并非那么罕见。只是一般的大众投资者因为非常少接触期货交易,对其交易机制并不熟悉,因此会感到非常惊讶。

在期货交易当中,有个专业名词叫“穿仓”,它指的就是投资者账户资金在全部亏损完毕之后,依然无法弥补价格变动带来的损失。此时,经纪商也就是期货公司,将依法发起对投资者的追偿,投资者也有义务补足这部分款项。

成熟的期货市场的交易员,对此都当常识来看。这波原油下跌,的确存在多头投资者穿仓,进而向期货公司补交保证金的情况。

那么为什么期货市场里,大家倒欠钱,没有今天原油宝这个新闻这么爆炸呢?原因我认为在于以下几点:

1)期货市场的交易者,本身整体更为专业,对风险和交易规则更为熟悉。

2)期货市场相对银行的投资产品,本身显得更为“小众”,事件本身受关注度低。

3)人们对银行的一些先入为主的偏见,似乎认为银行就代表“没风险”或者至少“低风险”,所以一旦出大事,就大家难以接受。

2)期货市场相对银行的投资产品,本身显得更为“小众”,事件本身受关注度低。

3)人们对银行的一些先入为主的偏见,似乎认为银行就代表“没风险”或者至少“低风险”,所以一旦出大事,就大家难以接受。

3

目前,市场对中行骂声一片。集中批判的点在于:

1)中行的产品设计规则,存在重大漏洞。

2)中行没有起到风险控制作用,20%的保证金强平水平形同虚设。

3)为什么工行同类型产品避免了这个情况?更彰显中行的问题。

为了研究清楚以上几个问题,我特意找来了两家银行对应产品的产品合同,产品规则,说明书,详细研究了一番。

研究的基本结论如下:

1)中行的产品设计规则,存在重大漏洞。

2)中行没有起到风险控制作用,20%的保证金强平水平形同虚设。

3)为什么工行同类型产品避免了这个情况?更彰显中行的问题。

为了研究清楚以上几个问题,我特意找来了两家银行对应产品的产品合同,产品规则,说明书,详细研究了一番。

研究的基本结论如下:

1)按照合同约定,中行的确有权向部分“穿仓”的投资者追偿保证金。

2)在风险控制上,中行的产品设计,的确存在未考虑非常极端的黑天鹅情况。

3)有关20%的警戒线,没有证据表明中行没有采取强平措施。更大可能是,由于市场流动性丧失,强平失败。

4)中行和工行的产品设计,各有优劣,并不能简单说工行的更优。

5)骂声都来自多头或者多头思维,如果站在空头的层面,结论则完全相反。

2)在风险控制上,中行的产品设计,的确存在未考虑非常极端的黑天鹅情况。

3)有关20%的警戒线,没有证据表明中行没有采取强平措施。更大可能是,由于市场流动性丧失,强平失败。

4)中行和工行的产品设计,各有优劣,并不能简单说工行的更优。

5)骂声都来自多头或者多头思维,如果站在空头的层面,结论则完全相反。

4

以下,我贴几张相关产品的说明书来解释上面的结论。

第一是,关于银行对“穿仓”账户的追索权。

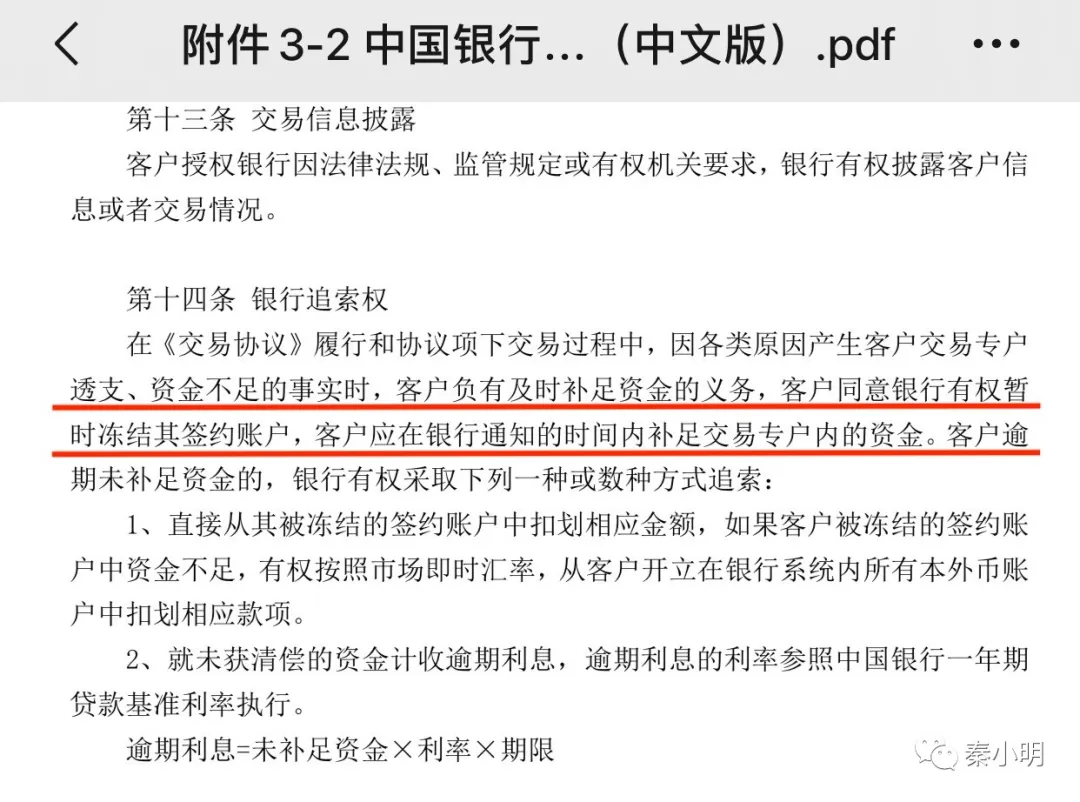

在中行原油宝适用的《中国银行股份有限公司个人账户商品业务交易协议》当中,对于银行的追索权,有明确的规定:

如果不及时补交相关资金,还会出现逾期利息的问题,不排除与个人征信也可能产生关联。

如果不及时补交相关资金,还会出现逾期利息的问题,不排除与个人征信也可能产生关联。

在中行原油宝适用的《中国银行股份有限公司个人账户商品业务交易协议》当中,对于银行的追索权,有明确的规定:

第二是,关于产品“展期”的问题。

这其实是本次事件的核心,也是网上很多人骂的关键所在。关于展期,人们有以下疑惑:

1)为什么中行要等到最后时刻才行动?提前移仓到6月不就完事了吗?

2)为什么工行可以提前完成展期,中行不能?现成的作业不会抄?

首先要明确的是,在中行也好,工行也罢,投资原油产品的投资者,完全应该知悉:

他们可以自行决定在某一阶段自主选择时间进行移仓换月。这就像期货市场的投资者,在面临合约即将到期的阶段,都完全可以自己选择在到期前的某一天自行展期。

在某个合约结束交易前,理论上,平台没有权力代替客户自动展期的。

打个简单比方,如果小明买了中行美国原油06合约的原油宝,最后的交易日是5月18日。那么,在这个交易日前,我可以自由选择在5月5日,10日,13日,任何一个时间,进行展期操作。

但中行并没有这个权力,除非到了合约到期最后交易日,我账户仍然没有操作,那么中行才会介入帮我强制展期(或者结算,投资者可以自行选择)。

这样的逻辑,其实对任何机构都适用。中行如此,工行亦如此。

道理很简单,如果机构可以根据它们的立场,随时为客户操作展期,那如果提前展期了,后续我能赚更多,这潜在的损失,它们能承担吗?很显然不能。因此,平台在替代客户强制展期的选择上,只能是合约的最后交易日。

因此,合约的最后交易日,就是这个问题的核心了。

从产品的说明书中,可以看到,中行和工行对于挂钩美国原油的产品,其最后交易日的设定,不尽相同。

1)为什么中行要等到最后时刻才行动?提前移仓到6月不就完事了吗?

2)为什么工行可以提前完成展期,中行不能?现成的作业不会抄?

首先要明确的是,在中行也好,工行也罢,投资原油产品的投资者,完全应该知悉:

他们可以自行决定在某一阶段自主选择时间进行移仓换月。这就像期货市场的投资者,在面临合约即将到期的阶段,都完全可以自己选择在到期前的某一天自行展期。

在某个合约结束交易前,理论上,平台没有权力代替客户自动展期的。

打个简单比方,如果小明买了中行美国原油06合约的原油宝,最后的交易日是5月18日。那么,在这个交易日前,我可以自由选择在5月5日,10日,13日,任何一个时间,进行展期操作。

但中行并没有这个权力,除非到了合约到期最后交易日,我账户仍然没有操作,那么中行才会介入帮我强制展期(或者结算,投资者可以自行选择)。

这样的逻辑,其实对任何机构都适用。中行如此,工行亦如此。

道理很简单,如果机构可以根据它们的立场,随时为客户操作展期,那如果提前展期了,后续我能赚更多,这潜在的损失,它们能承担吗?很显然不能。因此,平台在替代客户强制展期的选择上,只能是合约的最后交易日。

因此,合约的最后交易日,就是这个问题的核心了。

从产品的说明书中,可以看到,中行和工行对于挂钩美国原油的产品,其最后交易日的设定,不尽相同。

中行原油宝各月份合约的最后交易日:

工行的类似产品06合约最后交易日:

可以看出,同样是20年06月的合约,中行和客户约定的最后交易日是5月18日,而工行约定的则是5月12日。

换句话说,产品设计上,工行的展期就默认比中行早一些。

至此,就能很好回到以上的两个疑惑了。

工行的类似产品06合约最后交易日:

可以看出,同样是20年06月的合约,中行和客户约定的最后交易日是5月18日,而工行约定的则是5月12日。

换句话说,产品设计上,工行的展期就默认比中行早一些。

至此,就能很好回到以上的两个疑惑了。

为什么中行要拖到最后一天才展期?

这是产品合同里写好的,以前也都是这么做的。不到最后交易日,中行哪来的权力操作客户的账户?

为什么中行不抄工行的作业?

同理,这是两家公司产品设计的不同,约定不同,自然各自按照自己与客户的合同执行。何来抄作业一说?

这是产品合同里写好的,以前也都是这么做的。不到最后交易日,中行哪来的权力操作客户的账户?

为什么中行不抄工行的作业?

同理,这是两家公司产品设计的不同,约定不同,自然各自按照自己与客户的合同执行。何来抄作业一说?

第三,关于风控的问题。

事实上,在4月20日,美国原油05合约出现负值之前,工行在本月14日将客户的05合约转至06,当时也在小范围遭受了质疑。

因为当时也面临转换后头寸的损失,因为06合约价格相较于05贵不少,这样同样的资金,换到06上,你的仓位数量就变少了。不少投资者认为,如果再等几天,两个合约的价差缩小了呢,换仓的头寸损失也就可能没那么大。

当然,事后来看,这种提前移仓,保护了多头。两个合约的价差不但没缩小,还创造了历史记录。但空头的潜在损失呢?怎么没人说。

以上保护多头的操作,并不代表工行人为主观上预判了后续05合约的暴跌,它也只是按照合同约定办事而已。只是客观的结果,帮助多头避免了损失。

中行的产品设计上,就完全对接了NYMEX(纽约商品交易所)对于美国原油各个月份的最后交易日的规定。从逻辑上,这种设计实际上更能与国际油价市场无缝对接,使得投资者在美国原油到期前,可以充分自主地选择何时移仓。

简单来说,比如美国原油05合约在NYMEX的最后交易日是4月21日,工行选择在4月14日结束该合约对应的工行原油投资产品的交易,这后面一周的波动,投资者就人为的被隔断了,这其实并不是很科学。也就是国外的标的产品还在交易,工行的却不能交易了。

而中行选择了完全追随NYMEX的到期日的产品设计思路,逻辑上其实更科学,给了投资者更大的自主选择权。

而中行选择了完全追随NYMEX的到期日的产品设计思路,逻辑上其实更科学,给了投资者更大的自主选择权。

但客观上,在期货产品临近最后交易日,交割月期间,价格的确更容易出现大幅波动。工行选择了直接隔断这种波动,而中行则选择交由客户自主处理。

在未出现负值这种百年难遇的极端黑天鹅情况下,很明显中行的产品设计更符合市场逻辑。但在最近的波动下,工行的设计,客观上保护了多头投资者的利益。

因此,一定要对比两家谁做得更好,我认为不能妄下断论。但中行在产品设计上,应该考虑到更多极端场景,增加产品对不同程度风险的弹性,却是不能回避的事实。

第四,是角度的问题。

在未出现负值这种百年难遇的极端黑天鹅情况下,很明显中行的产品设计更符合市场逻辑。但在最近的波动下,工行的设计,客观上保护了多头投资者的利益。

因此,一定要对比两家谁做得更好,我认为不能妄下断论。但中行在产品设计上,应该考虑到更多极端场景,增加产品对不同程度风险的弹性,却是不能回避的事实。

第四,是角度的问题。

大家说穿仓的,其实都是站在多头的角度。但如果换个角度,你是空头呢?是不是在中行的现有产品设计框架下,赚得盆满钵满?

在成熟的金融市场,多头空头没有任何道德上的分别。不是说看多就更具有道德优势,看空就是不好的。最终大家都只为自己的交易结果负责。

在成熟的金融市场,多头空头没有任何道德上的分别。不是说看多就更具有道德优势,看空就是不好的。最终大家都只为自己的交易结果负责。

5

最后几点我的感受:

1)人只能赚认知范围之内的钱。

这个话强调一万遍也并不过分,虽然我已经说了好多次了。这次所谓的“抄底”,很多人根本就不懂原油,连WTI Brent这些名词都不懂,就觉得跌了很多,应该抄底了。你问他什么叫“跌得多”,为什么?他根本答不出来。

投资交易全凭感觉一股脑儿上头就去瞎搞的,这次有工行这种制度设计侥幸帮你逃过一劫,下次早晚也得栽跟头。自己对自己的钱不负责的人,全凭感觉和情绪乱搞的人,亏钱是必然的,也不太值得同情。

2)抄底有风险,入场需谨慎。

最近一大段时间,因为国际金融市场大跌为主,总有人时刻都在喊着抄底。当然有人抄到了,也有很多人没有抄到。抄没抄到不是重点,重点是要问问自己:

这个话强调一万遍也并不过分,虽然我已经说了好多次了。这次所谓的“抄底”,很多人根本就不懂原油,连WTI Brent这些名词都不懂,就觉得跌了很多,应该抄底了。你问他什么叫“跌得多”,为什么?他根本答不出来。

投资交易全凭感觉一股脑儿上头就去瞎搞的,这次有工行这种制度设计侥幸帮你逃过一劫,下次早晚也得栽跟头。自己对自己的钱不负责的人,全凭感觉和情绪乱搞的人,亏钱是必然的,也不太值得同情。

2)抄底有风险,入场需谨慎。

最近一大段时间,因为国际金融市场大跌为主,总有人时刻都在喊着抄底。当然有人抄到了,也有很多人没有抄到。抄没抄到不是重点,重点是要问问自己:

为什么抄底?抄到不是底怎么办?背后的逻辑和规则是什么?

3)仔细阅读合同很重要,不要让懒惰成为借口。

我相信,90%的原油宝投资者没有在签协议前,认真读过产品合同和说明书。我也相信,90%的网上乱骂的人,根本没研究过这些东西。

最后出了问题,就去拉横幅,这跟买了房房价跌了就打砸售楼部的流氓行径有什么区别?

都是成年人了,要懂得合法合理地行动。既然之前偷了懒,就得为自己的行为结果负责。

3)仔细阅读合同很重要,不要让懒惰成为借口。

我相信,90%的原油宝投资者没有在签协议前,认真读过产品合同和说明书。我也相信,90%的网上乱骂的人,根本没研究过这些东西。

最后出了问题,就去拉横幅,这跟买了房房价跌了就打砸售楼部的流氓行径有什么区别?

都是成年人了,要懂得合法合理地行动。既然之前偷了懒,就得为自己的行为结果负责。

没有评论:

发表评论